Czy istnieje możliwość stałego generowania zysku przy ryzykowaniu maksymalnie 1% swojego kapitału inwestycyjnego ? Wpis, który zacząłeś czytać jest dedykowany strategii inwestowania pozwalający stopniowemu zwiększania lub zmniejszaniu zaangażowanego kapitału w różne instrumenty finansowe w zależności od zachowania się rynku.

Rynek zawsze wykazuje zmienność w wycenie poszczególnych aktywów będącą odpowiedzią na podejmowane decyzje jego uczestników. Tworzą się trendy: wzrostowy, spadkowy lub horyzontalny. Przybierają one różne długości i amplitudy. Inwestor aby uzyskiwać pozytywny wynik powinien zaakceptować dwa główne prawidła rządzące rynkiem:

1. Nie potrafimy przewidywać kierunku zachowana rynku. Możemy tylko w pewnym stopniu rozpoznać sygnały dające informacje o prawdopodobnej zmianie trendu.

2. W środowisku niepewności zawsze istnieje pewien poziom prawdopodobieństwa osiągnięcia zysku jak i poniesienia straty. Oba te czynniki trzeba nauczyć się kontrolować w celu zachowania kapitału inwestycyjnego i zabezpieczenia wypracowanych zysków.

Niepewność i ryzyko to dwa elementy będące codziennością inwestora. Mając to na uwadze zastanówmy się czy istnieje sposób dający możliwość osiągania pozytywnego rezultatu z inwestycji kapitałowych na rynku akcji i instrumentów pochodnych. Szukamy modelu dającego pozytywny wynik netto z wypracowanych zysków i osiąganych strat.

Zanim przejdę do opisania modelu ustalmy pewne podstawowe założenia i definicje.

1. Ryzyko inwestycyjne – to poziom straty, który inwestor jest w stanie zaakceptować i jego przekroczenie generuje sygnał do wycofania się z nieudanej inwestycji (pozycji).

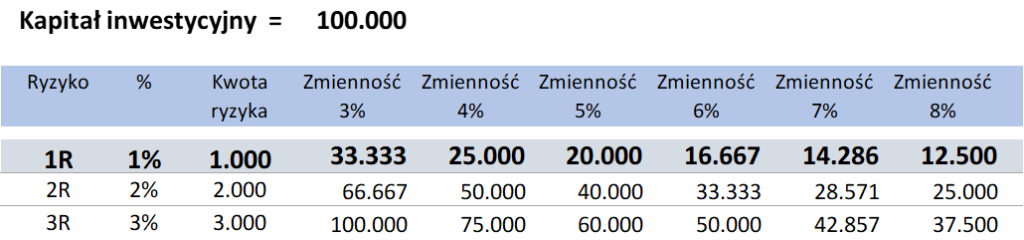

np. ryzyko na poziomie 1% naszego kapitału inwestycyjnego równego 100.000 PLN będzie wynosiło wartościowo 1.000 PLN.

Dla uproszczenia w tym wpisie będę stosował skrót 1R dla 1% ryzyka lub 5R dla 5% ryzyka.

2. Poziom zaangażowanie w pojedynczą pozycję. Będący wypadkową ryzyka i zmienności danego instrumentu finansowego w określonym horyzoncie czasowym w przeszłości.

np.

a) Dla średniego poziomu zmienności na poziomie 5% i ryzyka na poziomie 1% możemy wyliczyć wielkości pozycji:

– kapitał inwestycyjny = 100.000 PLN

– zmienność = 5%

– ryzyko = 1 %

5% = 1000 PLN è wielkość pozycji 20.000 PLN

b) Dla średniego poziomu zmienności na poziomie 8% i ryzyka na poziomie 1% możemy wyliczyć wielkości pozycji:

– kapitał inwestycyjny = 100.000 PLN

– zmienność = 8%

– ryzyko = 1 %

8% = 1000 PLN è wielkość pozycji 12.500 PLN

Mając ustalone zasady zarządzania ryzykiem i ustalania wielkości pozycji możemy przejść do opisania modelu „Stopniowego powiększania lub zmniejszania naszej ekspozycji inwestycyjnej w różnego rodzaju instrumenty inwestycyjne”.

METODA STOPNOWEGO ZWIĘKSZANIA LUB ZMNIEJSZANIA EKSPOZYCJI INWESTYCYJNEJ

Niepewności zachowania rynku, z którą stale ma do czynienia inwestor powoduje konieczność wprowadzenia mechanizmów kontroli ryzyka dla otwartych pozycji. Model stopniowego zwiększania lub zmniejszania ekspozycji inwestycyjnej jest modelem umożliwiającym określone działanie w odpowiedzi na zachowanie rynku. Podstawą modelu jest stopniowe powiększanie ekspozycji inwestycyjnej w sytuacji gdy rynek zwyżkuje lub odwrotnie, zmniejszanie pozycji gdy rynek spada. Innymi słowy zwiększamy ekspozycję o kolejne pule tylko wtedy gdy rynek zachowuje się zgodnie z założonymi kryteriami i uzyskane zyski pokrywają kolejne poziomy ryzyka.

Jak można ryzykować 1% kapitału i odnosić pozytywne rezultaty? Jaki mechanizm to umożliwia? Kontrola ryzyka i zarządzanie wielkością pozycji jest tak naprawdę podstawą tego modelu. Dzięki stopniowemu powiększaniu naszej ekspozycji wypracowane zyski i ryzyko straty nigdy nie powinno być większe nić 1%. Poziom stopniowo osiąganych zysków pokrywa ryzyko wynikające z otwieranych kolejnych pozycji.

Nasze działanie powinno być de facto tylko i wyłącznie odpowiedzią na zachowanie rynku. Jak on działa ? Bazując na wcześniej opisanych elementach: ryzyku ,wielkości pozycji i zmienności musimy na początku zawsze obliczyć elementy takie jak:

1. Ryzyko – jaki poziom straty jesteśmy w stanie zaakceptować.

2. Wielkość pozycji – wielkość kapitału na jaką chcemy otworzyć pozycje

3. Zmienność – średnia zmienność danego instrumentu dla kilku historycznych miesięcy (3-6 miesięcy).

Jak wprowadzić taki model w życie ?

Mając ustalone powyższe wartości wyszukujemy instrument wykazujący duże prawdopodobieństwo kontynuowania trendu wzrostowego. Naszym działaniem będzie wystawienie odpowiednich zleceń zakupu i sprzedaży zgodnie z wyliczonymi wcześniej poziomami.

Poniżej tabela przedstawiająca wyliczenie wielkości partii dla różnego poziomu ryzyka. W niniejszym opracowaniu będę przyjmował wyliczenia dla ryzyka 1R i zmienności 5%.

Model 1

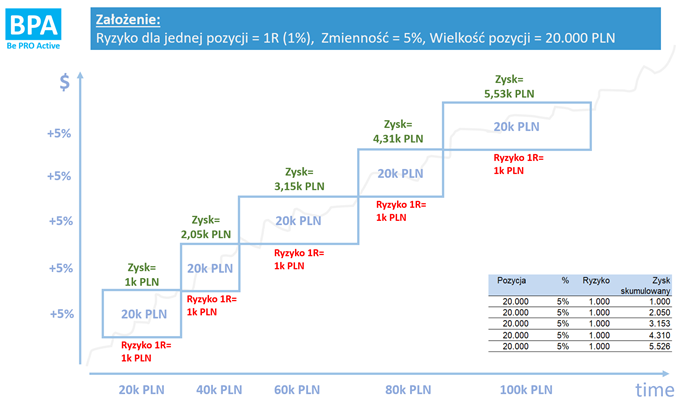

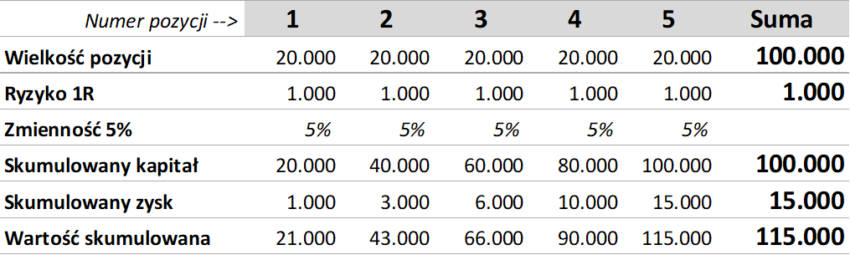

Model pokazujący stopniowe zwiększanie ekspozycji finansowej w sytuacji stałego wzrostu wyceny i korekt chwilowych nie przekraczających minus 5%. Stosując ten model należy wystawić zlecenia zakupu z wartościami limitu zakupu po kolejnych wzrostach o plus 5%, równolegle ustalając i korygując zlecenia Stop Loss dla każdej z już otwartych pozycji tak aby ryzyko straty nie przekraczało naszych założeń = 1R. Czas otwierania każdej z kolejnych pozycji może być różny z uwagi na różną dynamikę rynku w poszczególnych okresach.

Poniższy schemat pokazuje stopniowe powiększanie pozycji o kolejne 20k PLN po każdym wzroście o 5% finalnie osiągając poziom zaangażowania kapitału w kwocie 100k PLN.

W każdej z pozycji ryzyko straty jest na poziomie 1R. Po wzroście wyceny o 25% osiągniemy zaangażowani kapitału na poziomie 100k PLN ponosząc ryzyko tylko 1k PLN na każdym z etapów zwiększania ekspozycji finansowej i nasze zyski mogą osiągnąć wtedy wartość 15k PLN. Finalna wartość zysków zależy od zachowania rynku.

Realny przykład z naszej giełdy krajowej GPW. M-Bank w dniu 11.08.2021 wygenerował sygnał zakupu na poziomie 320 PLN. Składając zlecenie zakupu w widełkach od 318 – 321 PLN i dokonując systematycznego powiększanie pozycji o kolejne partie po każdym wzroście o 5% można było wygenerować zysk na poziomie 350% w okresie 3 miesięcy.

Model 2

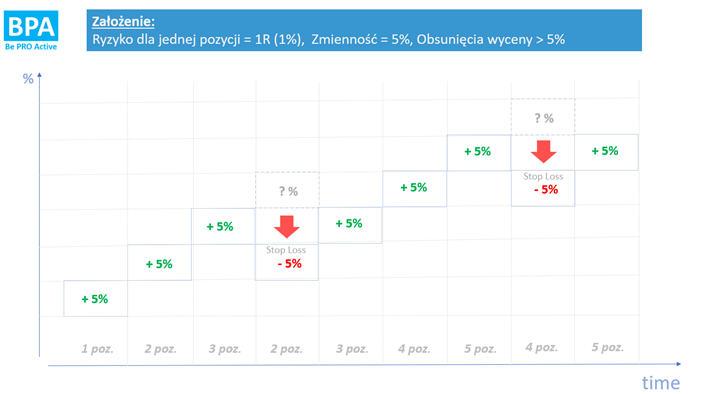

Model 1 jest modelem pokazującym zachowanie przy stałym wzroście i korektach nie przekraczających 5%. W modelu 2 pokazuję sytuację, w której w trendzie wzrostowym mamy korekty w wycenie przekraczające > 5% i zostaną aktywowane transakcje wynikające z naszych zleceń zabezpieczających Stop Loss.

Poniższy wykres pokazuje schemat powiększania pozycji dla każdego wzrostu o kolejne 5% i zmniejszanie pozycji gdy następuje korekta rynku poniżej – 5%.

Model 2 zachowania rynku cały czas pozwala kontrolować ryzyko na poziomie 1R jednakże aktywa wykazujące dużą chwilową zmienność będą wpływały na zmniejszenie naszych potencjalnych zysków. W przypadku dużej zmienności obserwowanej na danym instrumencie warto zastanowić się nad zmianą strategii lub poszukaniu innego instrumentu wykazującego bardziej stabilne zachowanie.

Model 1 oraz Model 2 jest bardzo podobny w swojej logice co do zasady działania. W obu modelach powiększamy pozycję jak rynek osiąga coraz wyższe poziomy a zmniejszamy pozycje gdy rynek wykazuje okresy korekty.

Uwagi końcowe do poziomów Stop Loss.

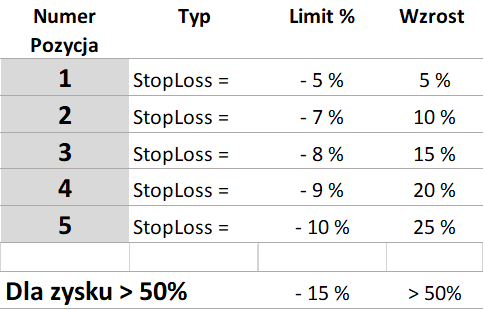

W podanym przykładzie zostały zastosowane poziomy stop loss na wartość – 5%. Wartość tak ustawiona może powodować w niektórych przypadkach zbyt częste wyrzucanie z rynku. Z mojej praktyki mogę powiedzieć, że warto podnieść poziomy dla zleceń stop loss na wyższe poziomy w miarę jak osiągamy coraz to wyższy poziom zaangażowania kapitału.

Przykładem może być poniższa tabela pokazująca podwyższanie limitów zabezpieczających z początkowego -5% do -15% w sytuacji jak osiągamy wycenę naszych aktywów o kolejne wielokrotności 5%. Po przekroczeniu zysków powyżej 50% warto ustawić limit wyższy np. -15%, który zabezpieczy z jednej strony nasze już wypracowane zyski a z drugiej strony pozwoli nam osiągnąć wyższe zyski na poziomie 1x lub nawet 10x.

Kiedy dokonywać transakcji i jak wyszukiwać instrumenty pokazujące sygnały kupna.

To temat na osobny blog i postaram się podzielić moim doświadczeniem w tym zakresie w jednym z następnych wpisów.

KG