Istnieje w społeczeństwie pewien mit polegający na tym, że bogatym lub majętnym możemy się stać w wyniku jakiegoś jednorazowego działania lub szczęśliwego trafu. Osób, które odziedziczyły spory kapitał lub wygrały na loterii znaczną kwotę jest stosunkowo niewiele. Dodatkowo w przypadku gier liczbowych prawdopodobieństwo wygranej jest relatywnie niskie. Jeżeli chodzi o inwestycje kapitałowe mamy sporo dostępnych instrumentów o różnym poziomie ryzyka. Działania marketingowe prowadzone przez różne podmioty oferujące platformy transakcyjne z reguły koncentrują się na pokazywaniu chwilowych dużych wzrostów w wartości danego instrumentu w pewnym horyzoncie czasowym, pomijając zachowanie długookresowe. Mamy sporo osób skuszonych obietnicą łatwego i szybkiego pomnożenia kapitału. W konsekwencji w przeważającej części przypadków sytuacja jest taka, że inwestowany kapitał ulega zmniejszeniu. Istnieją statystyki mówiące o tym, że tylko 5% aktywnie inwestujących osób na rynkach finansowy uzyskuje zwrot ze swoich inwestycji. Takie dane mówią, że inwestowanie nie jest łatwe i wymaga od inwestora posiadania ogromnej wiedzy i doświadczenia w tej dziedzinie.

Jedną z podstawowych zasad, którymi powinniśmy się kierować przy podejmowaniu działań inwestycyjnych w różne instrumenty finansowe, powinna być zasada ochrony naszego włożonego kapitał. Zasada ta polega na tym, że początkowy kapitał powinien być minimum tego co powinniśmy dostać finalnie na koniec okresu inwestycyjnego.

Jakie są instrumenty bezpieczne, które gwarantują zabezpieczenie włożonego kapitału i takie, które tego nie mają.

1. Instrumenty z zabezpieczeniem kapitału.

– Obligacja Skarbowe

– Lokaty Bankowe

– Konta Oszczędnościowe

– Fundusze Inwestycyjne oparte na Obligacjach Skarbowych

Dla tych instrumentów mamy gwarancję, że kapitał początkowy, który „wkładamy” w taki instrument zostanie nienaruszony i w wyniku oprocentowania zostanie powiększony o pewną wartość wynikającą z oprocentowania danego instrumentu finansowego, które jest dla każdego z nich określone. Podstawową logiką jest to, że mamy gwarancję wzrostu wartości nominalnej naszego kapitału i finalnie nasza środki finansowe będą wyższe od kapitału początkowego.

2. Instrumenty bez gwarancji włożonego kapitału.

– Inwestycje w Akcje Spółek na Giełdach Papierów Wartościowych

– Instrumenty Pochodne: kontrakty terminowe, opcje

– ETF

– Kryptowaluty

– FOREX (rynek walutowy)

– Fundusze Inwestujące oparte na akcjach

– Rynki Towarowe

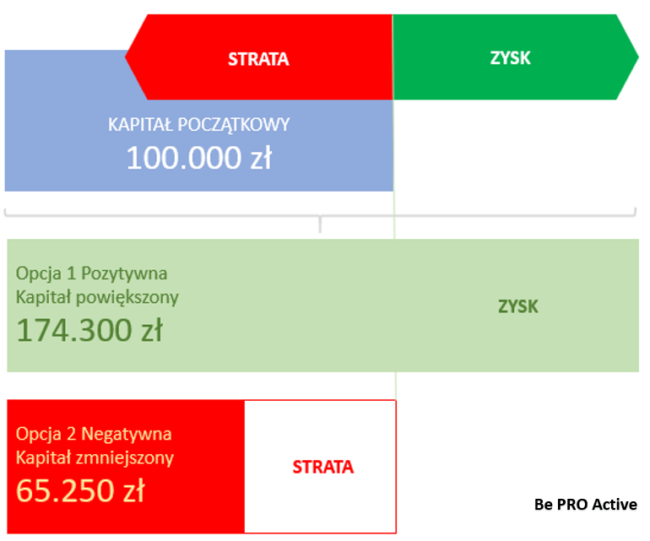

Dla tego typu instrumentów finansowych nie mamy zabezpieczenia kapitału co znaczy, że kwota zainwestowana może ulec zmniejszeniu lub zwiększeniu. Dodatkowo nie istnieje limit zysku ani straty. Możemy zarobić 25%, 125% czy 1200% lub więcej ale równolegle możemy ponieś stratę -25%, -60% lub skrajnie -100%. Każdy z tych instrumentów jest obarczony innym poziomem ryzyka i to tak naprawdę zależy od wiedzy, doświadczenia i umiejętności osoby inwestującej, czy osiągnie wynik:

OPCJA 1 pozytywny – „zielony”

OPCJA 2 negatywny – „czerwony”

Mając to na uwadze dla tych instrumentów bardzo ważnym elementem jest zastosowanie strategii zabezpieczania włożonego kapitału – STOP LOSS – aby minimalizować skutki trendów spadkowych, jak również – TAKE PROFIT – aby zoptymalizować realizowację zysków Poniżej zamieszczam schemat obrazujący to zagadnienie.

Nie chciałbym być zrozumiały w tym zakresie, żeby nigdy nie inwestować w instrumenty bez gwarancji włożonego kapitału tylko żebyście byli świadomi mechanizmów jakimi one się rządzą. Niejednokrotnie się spotykam ze zdziwieniem, że po zamknięciu pozycji mamy mniej niż włożyliśmy. Szkoda, żeby dopiero wtedy uświadamiać sobie pewne aspekty.

W inwestowaniu dodatkowo powinniśmy się kierować pewnymi standardami podziału procentowego inwestowania naszego kapitału w różne instrumenty finansowe pomiędzy instrumenty o niskim stopniu ryzyka i instrumenty, które są obarczone wysokim ryzykiem inwestycyjnym. Jest sporo podejść opisywanych w literaturze inwestycyjnej, które dają pewne propozycje % ich podziału, jednakże wspólną ich zasadach jest to, że dominującym udziałem powinny być bezpieczne instrumenty finansowe z gwarancją inwestowanego kapitału z wartością oscylującą koło 70-80%.

Ja stosuję podział pomiędzy 20-30% w instrumenty o wysokim stopniu ryzyka i 70-80% w instrumenty o niskim ryzyku z gwarancją włożonego kapitału jednocześnie pamiętając, że źródłem bogactwa jest systematyczne osiąganie umiarkowanego wzrostu kapitału w dłuższej perspektywie czasu.

Ważna reguła: nieposiadanie zasad, nieposiadanie wdrożonych procedur zabezpieczających naszego kapitału na pewnych poziomach może doprowadzić, że nasz kapitał będzie się zmniejszał lub w pewnych skrajnych przypadkach może zmniejszyć się do ZERA. Po przeciwnej stronie jednak jest ogromny potencjał, który może nam przynieś spore zyski.

I na koniec, tak naprawdę każdy inwestor jest odpowiedzialny za podejmowane decyzje, czy one dają pozytywny czy to negatywny wynik. Jeśli chcemy osiągać pozytywne rezultaty to podejdźmy do tego w sposób przemyślany i świadomy rozumiejąc ryzyko jakie niesie proces inwestycyjny. Dlatego zachęcam do ponoszenia wiedzy i praktycznego doświadczenia w tym zakresie.

Jeśli chcesz otrzymywać powiadomienia o nowych wpisach na blogu be PRO active to zachęcam do zapisania się do listy dystrybucyjnej oraz o dołączenie do mediów społecznościowych powiązanych z blogiem be PRO active.

KG